7月1日讯 6月30日,国家医保局正式公布了《2021年国家医保药品目录调整工作方案》和《2021年国家医保药品目录调整申报指南》。按要求,今日也是2021版医保目录调整所规定的新药和新适应症调入的截止时间。

按照目前的时间安排,如进展顺利,本次目录调整工作将于今年底前完成,力争明年1月开始落地执行。整体来看,今年医保目录调整主要呈现三大特点:

一是,从去年8月中旬到今年6月底,大量创新药获批上市,不乏众多国产1类新药。GLP-1受体激动剂、PCSK9抑制剂、CDK4/6、ADC药物等热门赛道市场格局或随着一些药品冲进医保发生巨变;

二是,今年迎来续约、新适应症谈判大年,2019年通过谈判进入医保的70个药品或面临续约降价,而几大PD-1药物由于纷纷斩获了新适应症,新一轮谈判降价或在所难免;

三是,延续2020年的风格,今年或许更加侧重从调出、续约谈判、对目录内金额高的品种开展价格谈判中节省医保资金用于创新药谈判准入。此外,在解决创新药落地最后一公里的问题上,“双通道”政策、商保的创新支付方式的重要性愈加凸显。

恒瑞、和记黄埔、荣昌生物1类新药居首:

国产创新药备受瞩目

6月9日,国家医保局开始对《2021年国家医保药品目录调整工作方案》和《2021年国家医保药品目录调整申报指南》公开征求意见,拉开了今年医保目录调整工作的大幕。在调入方面的要求是:2016年1月1日至2021年6月30日期间,经国家药监部门批准上市的新通用名药品以及适应症或功能主治发生重大变化的药品等。

按此要求,国产创新药熠熠发光、备受瞩目。新获批的国产一类新药中,恒瑞、和记黄埔、荣昌生物获批数量居于前列,均有2款:恒瑞的氟唑帕利胶囊和海曲泊帕乙醇胺片;和记黄埔医药的赛沃替尼片和索凡替尼胶囊;荣昌生物的注射用泰它西普和注射用纬迪西妥单抗。此外,还有基石药业引进的首个RET抑制剂普拉替尼和全球首款针对PDGFRA外显子18突变型GIST的靶向药物阿伐替尼,艾力斯的第三代EGFR-TKI靶向药甲磺酸伏美替尼,泽璟生物的全球首个获批上市的氘代抗肿瘤药物甲苯磺酸多纳非尼,百济神州的中国首款涵盖铂敏感及铂耐药复发卵巢癌的PARP抑制剂帕米帕利,再鼎医药引进的中国大陆首个用于全人群GIST四线治疗的瑞派替尼等。

经过此前几轮医保谈判,医保目录谈判机制日趋成熟。医保目录“准入快”可谓一大亮点,新批准创新药及时纳入医保,鼓励企业加快创新步伐,营造了良性的创新环境。今年,哪些国产创新药能够突围受到业界高度关注。

GLP-1、PCSK9、CDK4/6、ADC药物:

热门赛道品种谁将突围

随着更多重磅创新药获批上市,竞争格局面临洗牌。尤其在GLP-1、白介素抑制剂、PCSK9、CDK4/6、ADC等热门赛道中,一些2020年未进医保的药品对于进入医保的紧迫性更加凸显,不少企业也选择主动降价,意在为进入医保铺路。

作为新型的糖尿病治疗药物,GLP-1受体激动剂一直备受市场关注。今年4月底,诺和诺德的司美格鲁肽注射液(Ozempic)获批上市,正式加入中国降糖药市场“战局”。目前,国内已有8款GLP-1药物获批上市,4款为短效产品,分别是艾塞那肽、利拉鲁肽、贝那鲁肽、利司那肽;另外4款是长效产品,包括注射用艾塞那肽微球、度拉糖肽、聚乙二醇洛塞那肽、司美格鲁肽注射液。2017年利拉鲁肽率先进入医保目录;2019年利司那肽和艾塞那肽被纳入医保目录;2020版医保目录中,度拉糖肽、聚乙二醇洛塞那肽、贝那鲁肽谈判成功。至此,已有6款GLP-1药物被纳入医保目录。

当前在全球市场上,礼来的度拉糖肽和诺和诺德的司美格鲁肽注射液处于快速增长期。度拉糖肽2020年全年销售额50.68亿美元,领衔GLP-1药物市场。2020年司美格鲁肽注射液全球销售额较2019年增长88.8%,达到212.11亿丹麦克朗(34.5亿美元),增势迅猛。至此,度拉糖肽和司美格鲁肽将争夺GLP-1市场第一的宝座。由于度拉糖肽已进入医保,司美格鲁肽注射液能否在上市首年进入医保成为中国市场增长的关键。

用于治疗银屑病的白介素抑制剂类药物也面临新竞争格局。2020年医保目录谈判中,除诺华的司库奇尤单抗(IL-17A)以60%的降幅成功入围外,礼来的依奇珠单抗(IL-17A)、杨森的古塞奇尤单抗(IL-23)和乌司奴单抗(IL-12/23)、协和发酵麒麟的柏达鲁单抗(IL-17R)均未能进入医保。

从全球市场来看,几大白介素抑制剂仍展现出极大的市场潜力。2020年财报显示,乌司奴单抗单抗2020年全球销售额为77.07亿美元,同比增长21.1%;司库奇尤单抗2020年全球销售额为39.95亿美元,同比增长13%;依奇珠单抗注射液2020年全年销售额为17.9亿美元,同比增长31%。

回到国内市场,今年3月,乌司奴单抗注射液、依奇珠单抗注射液在地方采购平台主动降价,乌司奴单抗注射液(规格:130mg/26ml/瓶)挂网采购价格由18500元/瓶调整为10000元/瓶,降幅约为45.94%;依奇珠单抗注射液(规格:80mg/ml/支)挂网采购价格由6296元/支调整为2896元/支,降幅为53.99%。随着相关产品降价,有望进入医保,国内银屑病市场格局或迎来大变。

再来看PCSK9抑制剂,作为新型靶点药物,因能够显著降低患者血脂水平,备受市场期待。目前国内仅 2 家进口药获批上市,分别是安进的依洛尤单抗和赛诺菲的阿利西尤单抗。全球范围内还有诺华靶向PCSK9的RNAi疗法。

不过,由于价格昂贵,PCSK9抑制剂上市后表现尚未达到市场预期,2020年全球市场规模为12.46亿美元。其中,依洛尤单抗占据较高市场份额,全球销售额达到8.87亿美元,占比71.1%。

在2020年医保目录调整中,依洛尤单抗和阿利西尤单抗均通过了形式审查,但最终未能进入医保目录,今年能否有所突破令业界关注。不久前,阿利西尤单抗在辽宁省主动申请降价,将挂网价从1888元调整至998元,降价幅度约47%。业内分析,降价很可能是在为医保谈判做准备。

这种双雄争霸的格局同样出现在CDK4/6抑制剂上,2020年12月底,礼来的阿贝西利片在国内获批上市,成为继辉瑞的哌柏西利后国内上市的第2款CDK4/6抑制剂。

目前,全球已上市4款CDK4/6抑制剂,辉瑞的哌柏西利最先获批,先发优势明显。2020 年,哌柏西利全球销售额为53.92亿美元。鉴于哌柏西利专利将于2023年到期,国内多家药企早已开始布局,齐鲁制药速度最快。2020年12月,齐鲁制药4类仿制药获批上市,成为该品种国内首仿。国内原研CDK4/6抑制剂也在积极布局,进展最快的是恒瑞。今年4 月,恒瑞CDK4/6抑制剂SHR6390片上市申请被拟纳入优先审评。

在医保准入方面,2019年、2020年医保谈判中,哌柏西利接连失利。今年1月,辉瑞正式调整哌柏西利价格,125 mg规格的价格从29799元/瓶降至13667元/瓶,降幅达到54%。由于礼来的阿贝西利片获批,对辉瑞来说,今年医保谈判应该是背水一战。

另一类大热药品,ADC药物能否在医保准入上有所突破也引发业界关注。近年来,ADC药物研发成为火热赛道,也迎来了批准的爆发期,全球共有12个药品获批上市。进入中国市场的进口ADC药物有两款,分别是罗氏的注射用恩美曲妥珠单抗、武田的维布妥昔单抗。今年6月,荣昌生物的注射用纬迪西妥单抗获批上市,是我国自主研发的首个上市ADC新药,也是国内第3个获批的ADC抗体。

有数据显示,各大药企纷纷砸下重金布局ADC药物,全球在研的ADC项目达230多个。

国内还有二十多种处于不同阶段临床试验的ADC药物正在开发中,包括东曜药业、恒瑞医药、科伦药业、云顶新耀、百奥泰、浙江医药等。今年ADC药物能否进入医保,以及其谈判价格都将对后续产品形成参考。

对于过往医保谈判中为何一些进口品种失利,有专家分析认为,主要是可能考虑全球定价体系,价格或难以达到预期。本土企业成功率更高,一是因为定价比较合理,二是国内市场是其主战场,能否进入医保更加关键。业界预计,当竞品、同类产品进入医保,未能进医保的产品将面临被动局面,市场开拓受限。今年一些明星药品或将有所突破。

续约、新适应症谈判大年:

或掀新一轮降价潮

值得关注的是,今年将迎来续约大年,2019年进入医保的药品面临续约。2019年共有150个品种参与医保谈判,合计谈成97个,平均降价幅度51.2%。其中119个品种为新增谈判品种,其中70个谈判成功,平均降价幅度60.7%。31个为2017年的续约品种,27个续约谈判成功,续约品种平均降价26.4%,4个续约谈判失败,均为进口药,包括阿斯利康的氟维司群注射液、GSK的甲苯磺酸拉帕替尼片等。

去年新进的70个品种今年面临续约,主要包括丽珠的PPI抑制剂艾普拉唑,糖尿病用药达格列净、恩格列净、卡格列净,吉利德的抗丙肝神药索磷布韦维帕他韦,抗肿瘤药则包括了帕妥珠单抗、阿来替尼、奥拉帕利等进口明星药品,也包括信迪利单抗、吡咯替尼、呋喹替尼等国产创新药。

对于续约降幅,有一些数据分析显示,近几年医保谈判平均降幅基本持平,续约呈现逐轮下降,首次谈判需降60%,续约或再降30%。

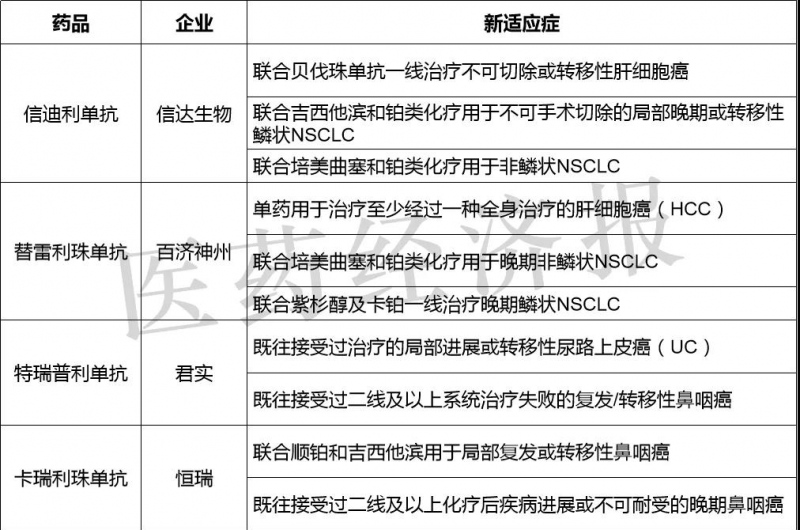

此外,PD-1药物新适应症的谈判也备受关注。2019年医保谈判中,信达生物的信迪利单抗成为首个进入医保目录的PD-1药物,纳入医保的适应症为治疗复发/难治性经典型霍奇金淋巴瘤。2020年医保谈判,三大国产PD-1全部进入医保。卡瑞利珠单抗治疗肺癌、肝癌、食管癌、淋巴瘤四大适应症,替雷利珠单抗治疗复发或难治性经典型霍奇金淋巴瘤和局部晚期或转移性尿路上皮癌的两个适应症,特瑞普利单抗治疗黑色素瘤的一个适应症均顺利通过医保谈判。

随后的10个月间,四大国产PD-1纷纷斩获新适应症,PD-1市场也将面临更加复杂的竞争格局。作为第一个进入医保目录的PD-1药物,信迪利单抗将迎来重新续约以及新适应症谈判,且该药新增了3个大癌种适应症,谈判意愿或许更加强烈。替雷利珠单抗新增了3个适应症,特瑞普利单抗和卡瑞利珠单抗各新增了两个适应症,均可参加新适应症谈判。

新增适应症必然面临新一轮降价,降幅将主要考虑医保基金的支出情况。业界认为,像卡瑞利珠单抗此前四大适应症均已被纳入医保,是国内获批适应症最多、医保覆盖范围最广的PD-1药物。今年是选择维价还是参加谈判将考验企业策略,不过价格始终都会受到其他PD-1药物的价格影响。

对于新适应症谈判,也有分析指出,因新增适应症带来更多的医保基金增量必然面临价格的进一步下调,今年新适应症的谈判依然十分激烈。不过,预计几大国产PD-1的价格差异不会太大。而进口PD-1/L1价格在国内已经是全球最低,很难降到国产价格水平,大概率不会大幅降价。

四大国产PD-1药物新增适应症情况

平衡医保资金收支:

侧重从调出、续约谈判、价格谈判节省资金

2018年以来,国家医保局连续三年调整医保药品目录,共纳入433种新药、好药,233个谈判准入药品价格平均降幅超50%。

在医保目录调整规则上,也更加侧重有出有进的原则,调出部分药品,同目录里的一些高价药进行谈判,来减少基金支出。从2020年调整的情况来看,调出药品减少的基金支出和调入药品增加的基金支出基本相当。

从2020年来看,减少基金量主要来自三方面:一是调出了29个药品;二是2018年准入的17个抗癌药的续约,分为谈判续约和直接续约,不仅谈判续约降幅不少,直接续约则按照企业的实际销售量和原来申报预测量的一定比值来核算,设定了降价5%、10%、15%三档,如销量大于一定数额后,会进一步增加降幅;三是14个目录内品种,平均降价43.46%。

有分析指出,今年仍会采取类似思路平衡医保资金收支。根据《2021年国家医保药品目录调整工作方案》,在调出目录的药品范围上,主要是:被国家药监部门撤销、吊销或者注销药品批准证明文件的药品;综合考虑临床价值百科、不良反应、药物经济性等因素,经评估认为风险大于收益的药品。重点考虑2016年1月1日前准入目录,且2016年1月1日至2021年6月30日期间,在国家药品采购平台销量较小的药品。

另外,在调整支付标准的药品范围上,包括:处于协议有效期内,且按照协议需重新确定支付标准的谈判药品;企业主动申报调整限定支付范围的谈判药品;与同治疗领域的其他药品相比,价格或费用明显偏高,且近年来占用基金量较多的药品。

从调整方案来看,确实是延续了2020年的风格,今年或许更加侧重从调出、续约谈判、对目录内金额高的品种开展价格谈判中节省医保资金用于创新药谈判准入。

医保准入价格谈判是一种提高药品可及性的有效方式,国谈药品落地也在提速。从谈判药品配备的情况来看,临床急需药品的配备机构数量保持快速增加。下一步医保局也将继续推动谈判药品落地。为了解决国谈药品落地最后一公里的问题,国家医保局在今年颁布了医保“双通道”的指导意见。

有专家表示,对于如何解决创新药落地最后一公里的问题,仍需多方共同协力推动。包括落实“双通道”政策、创新支付方式和建立多元共付的创新药费用分担机制。确实,创新药亟待创新支付方案,随着商保政策快速发展,特别是城市定制型补充保险(普惠保)在各地的落地,可实现部分医保内外高价药的覆盖。如今,众多跨国药企、创新药企也在积极与商业保险开展合作。